《营养健康食品行业发展报告》发布

近年来,健康产业蓬勃发展,欧睿国际就全球及中国营养健康食品行业发展现状、消费趋势、产业动态进行了深度剖析,发布了《营养健康食品行业发展报告》,以下为内容节选。

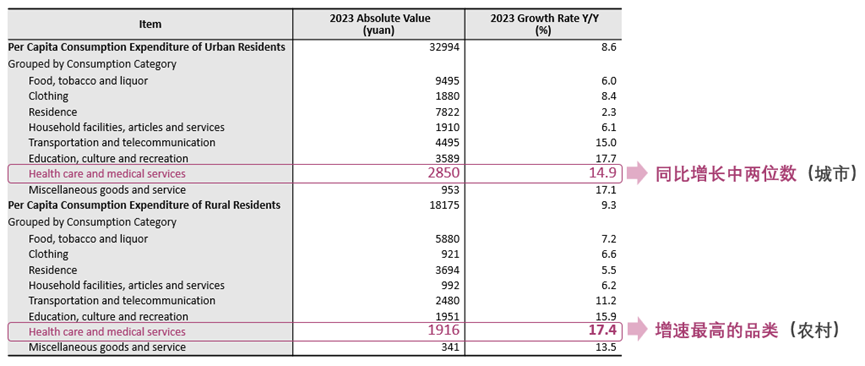

回顾 2023 年《政府工作报告》[1]:面对异常复杂的国际环境和艰巨繁重的改革发展稳定任务,全年经济社会发展主要目标任务圆满完成;经济总体回升向好,国内生产总值超过 126 万亿元,居民消费价格上涨 0.2%。除教育及其他日常开销外,健康与医疗服务的人均开支处于高双位数增长。

图表一:2023年城镇和农村人均支出细项[2]

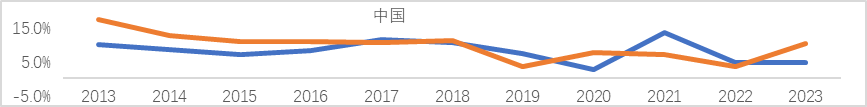

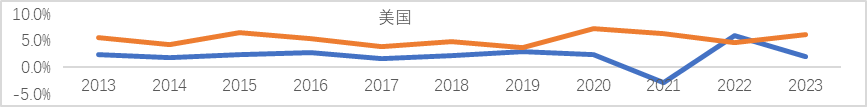

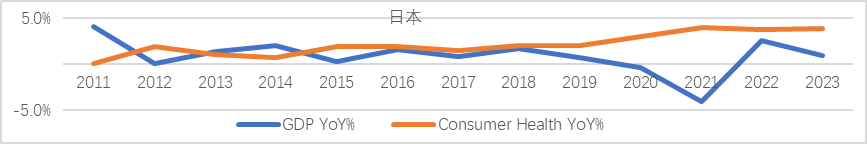

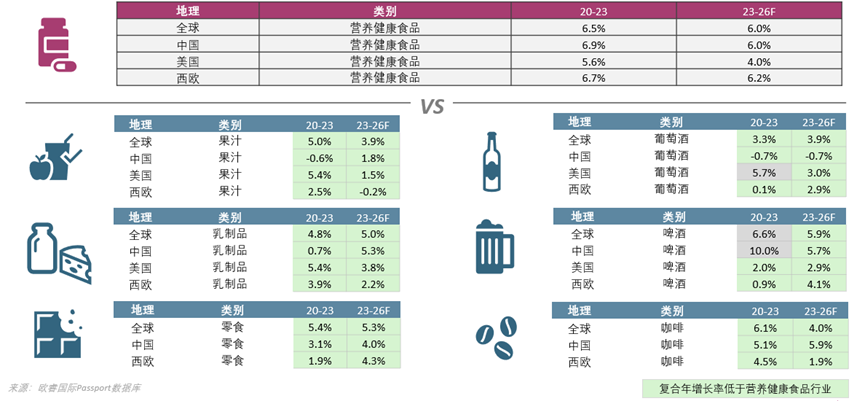

首先,从 GDP 增速同营养健康食品行业增速对比来看,无论是中国、美国还是日本,营养健康食品行业的增速基本没有受到经济波动的影响而大幅波动。相反,该行业从 2013 年至 2023 年的十年间均保持了相对稳健的高增长。其次,在同等受到市场环境挑战和压力下,营养健康食品行业表现出了相较于其他零售行业更快且更健康的发展韧性。

图表二:2013-2023重点市场GDP增速与营养健康食品行业增速对比[3]

图表三:营养保健食品市场增速vs.其他零售行业,2020-2026[4]

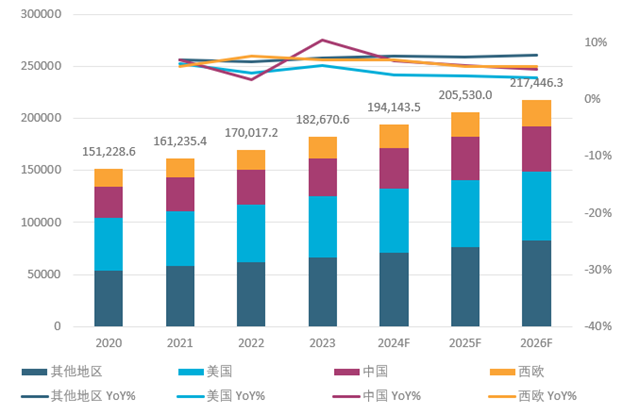

根据欧睿定义,营养健康食品由维生素与膳食补充剂、运动营养和体重管理品三大品类组成,其中维生素及膳食补充剂市场规模占整体超 70%,增速稳健;运动营养虽然增速最快,但品类整体偏低端化竞争;体重管理由于效果非及时显著,近年增速持续低迷。

图表四:2020-2026年全球及主要国家/地区营养保健食品市场规模[5]

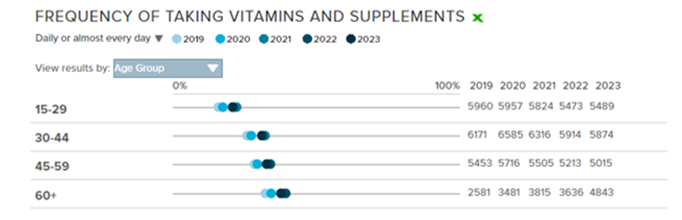

在《健康中国2023》大方针推动下,消费者对于预防性健康保健的意识在不断提升。即便在人口结构变化的当今中国社会,营养健康食品作为全年龄段的补充剂依旧能够稳获增量空间。不断增长的老年人群体是营养健康食品消费的稳固基本盘。中国 65 岁以上的老龄人口每年都在高速增长,2023 年至 2026 年期间中国老年人口的年复合增长率增长 2.6%。随着近年老龄人口预防保健意识的逐步升级,他们表现出了对营养健康食品更为重视的消费心态和更日常化的服用习惯。根据欧睿消费者调研,从 2019-2023 年,60 岁以上老龄人口每日服用维生素及膳食补充剂的人数占比有明显提升。

与此同时,年轻人逐渐成为营养健康食品市场的重要增长极。由央视、国家统计局、中国邮政联合发起的《中国美好生活大调查》数据表明:2023 年,18-35 岁年轻人的消费榜单前三位是旅游(32.77%),电脑、手机等数码产品(31.67%)和保健养生(31.04%)。工作压力大、作息不规律的年轻人,将营养健康食品作为辅助健康的重要手段。而年轻群体普遍较高的科学素养、对新鲜事物较高的需求和接受度,预计将推动营养健康食品市场更重视科技创新、优质产品,以满足他们更丰富的细分需求。

图表五:各年龄段消费人群每日摄入膳食营养补充剂的频率[6]

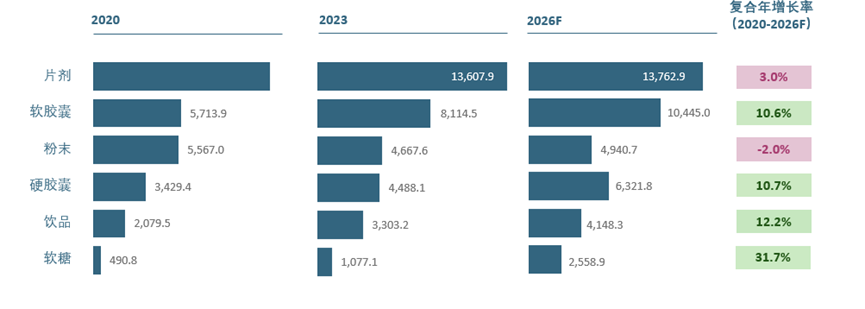

为了触及更广泛的人群,营养健康食品行业也在不断做出创新,各种产品形态不断涌现,以满足不同人群的健康需求和服用偏好。传统剂型方面,软胶囊、硬胶囊在占据较多市场份额的同时,依然保持较高的复合年增速;创新剂型方面,饮品、软糖越来越受到年轻消费者的青睐,尤其是软糖类食品的外观口味、休闲化的服用体验均推动了该剂型的爆发式增长。无论是胶原蛋白肽、益生菌、叶黄素酯、还是葡萄糖,众多新式成分都可以融入软糖剂型中,通过创新剂型搭载创新成分,叠加美味的食用体验,鼓励年轻一代加入营养健康食品的消费。

图表六:2020-2026年中国营养健康食品各剂型产品的零售额(单位:百万美元)[7]

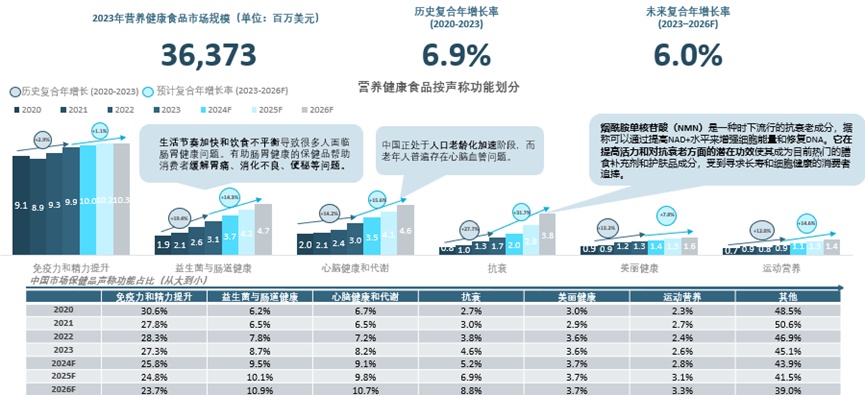

从功能细分来看,免疫力/精力提升体量规模最大,是行业上下游企业研发生产的重心之一;人口老龄化带动了心脑健康和代谢的高双位数增长;而随着养生愈发年轻化,抗衰、益生菌与肠道健康功能呈现强劲增长态势。综合剂型和功能的细分,可以看出消费者对于科学功效和新型剂型的需求在不断升级,这对行业的创新发展提出了更高的要求:需要行业上下游持续保持创新活力,通过原料创新、剂型技术创新和渠道创新来推动和维持行业的韧性增长。

图表七:2020-2026年中国营养健康食品各功能品类的零售额(单位:百万美元)[8]

营养健康食品零售终端的韧性发展离不开中上游产业的稳定供应和生产技术支持。在营养健康食品生产制造方面,上游原料供应的一大关键趋势是持续增强可持续性和透明度,行业越来越重视道德采购和采购对环境友好的原料。而作为中游的生产制造商,则逐渐成为提供产品开发、营销以及建立消费者信任的关键。生产制造商们通过产品创新、质量保证和建立品牌声誉,持续推出热门品类、塑造市场趋势,并影响消费者的购买决定。其中,代工生产制造成为行业内越多品牌选择的生产模式。其稳定的商业模式、强大的研发生产能力以及深入的国际化服务,可以持续为品牌方提供优质产品和服务,从而稳定地获取客源,实现韧性增长。

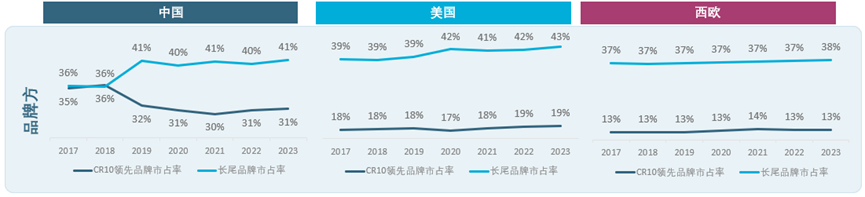

回顾营养健康食品市场竞争格局的变化情况,2023 年零售端头部前十营养健康食品品牌市占率约为 31%,该数字从 2017 年起呈现缓慢下滑的态势。整体市场长尾效应明显,且中小品牌及新锐品牌的零售额占比持续上升。零售端格局的变化同样影响并折射中上游生产制造端的格局波动。一方面,通常小型及新锐品牌多为轻资产模式,缺乏自研自产能力,更倾向将研发生产交由代工生产商完成,代工生产模式预计将获得更多的市场份额。另一方面,在竞争加剧的市场格局下,零售端中大型品牌对代工生产商的资质、研发和生产能力提出更高要求,代工生产行业预计将进一步向头部集中,更具技术创新、规模优势的企业将获得更高的市场份额。

图表八:C端品牌CR10与长尾品牌市占率2017-2023年变化[9]

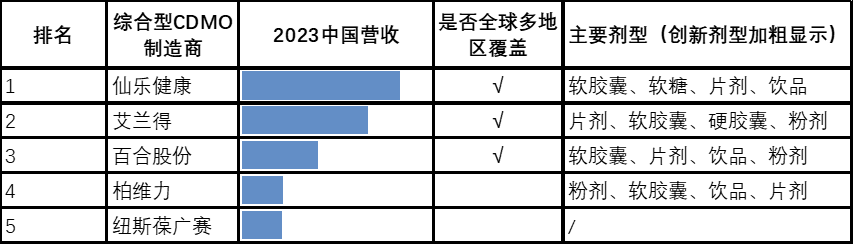

深入解析代工生产制造商,中国本土头部企业正不断推动产业链升级,以其综合性的全球化服务覆盖抢占市场机遇。这种全球化布局包括本地化生产或设立临海制造基地,不仅回应了供应链全球化的需求,也利于敏捷响应当地消费市场的即时趋势。在该背景下,中国营养健康食品市场的稳健发展和中国营养健康食品代工生产商的全球化扩张相得益彰,共同推动头部企业在全球范围内参与国际化竞争。

虽然海外也有当地的专业制造商,但这些生产制造企业大多服务于本土市场,而且专注于单种营养健康食品品类或剂型,譬如欧美本土的 CAPTEK、Eurocaps 专注于软胶囊,VitaQuest 则专注于片剂生产。而在目前中国主要代工生产制造商中,仙乐健康以约 2.5 亿美元的中国市场营收占据头部地位,并凭借全球多地区覆盖布局、主攻软胶囊及软糖等高市场增速剂型的优势,持续巩固其市场地位。

图表九:2023年中国CDMO竞争格局[10]

总体来看,从生产制造到终端零售,营养健康食品行业展现了强韧的长期发展潜力:终端消费市场需求旺盛,消费人群广度和黏性持续提升,产品创新和细分需求不断升级;生产制造企业受外部消费需求和内生扩张动力双轮驱动,持续扩大生产产能、精进产品创新、提供深度服务,进一步推动行业高质量创新发展。

来源 | EUromonitor欧睿信息咨询