东方树叶今年会破100亿吗?|未来焦点

曾经“最难喝”的东方树叶,增速已让同行看不到尾灯,这仅用了10年时间。

过去一年,这个农夫山泉子品牌,在渠道里的高增长已很难让人忽视。根据尼尔森,截至8月份的过去12个月,东方树叶销售同比大幅增长114%。

渠道里,东方树叶卖断货的声音此起彼伏。北京的一位超市老板表示,900毫升装大瓶东方树叶、茶π均经卖断货,“最开始就缺普洱口味,现在茉莉、红茶口味都没了,”她因此流失了一些顾客,“人家就是要喝这一口。”目前,她仅能拿到335毫升小瓶装的货。

东方树叶的成绩,一部分是踩到了无糖茶的风口。“现在快消品都盯着饮料,饮料都盯着无糖茶。”一位饮料经销商不久前向36氪感慨,现在的超市堆头活动和便利店陈列,“全是无糖茶。”

无独有偶,三得利中国饮料销售负责人奚国华此前曾透露,占三得利中国销售仅八成的乌龙茶,上半年实现约200%增长。

一场看不见硝烟的战争,已经在零售渠道里弥漫。作为无糖茶的两大头部品牌,东方树叶与三得利竞争激烈。有连锁便利店经营主告诉36氪,他们接到来自东方树叶、三得利方面的通知,周销售量保底要达到约9万瓶,才能申请相应的品牌海报资源。

过去,无糖茶与含糖茶的客群界限分明,前者主要受众是中年人,后者客群则更加年轻化。饮料健康化之风,将2023年划成了分水岭,一个百亿大单品可能就此诞生。

无糖茶之年,东方树叶成了大赢家

曾经的东方树叶,是以“十大最难喝饮料之一”著称,不过这个标签如今已经被撕下。“双子Q”在小红书发起一项关于”东方树叶好不好喝”的投票,有多达2.8万人给出“好喝”的回答,这占了总票数的六成以上。

来自Chnbrand的一项消费者调研则显示,东方树叶已成为最受消费者推荐茶饮料。而十年前,这个产品甚至没有出现在茶饮料品牌推荐榜,可谓“三十年河东,三十年河西。”

近些年饮料的健康化升级,最早是被元气森林抢去风头,这背后,无糖碳酸饮料发展全面提速。但主角并非一成不变,无糖茶如今成为一部分人的新首选。

关于无糖茶的消费升级趋势,日本是可参考的成熟市场:上世纪80年代后,日本无糖饮料市场逐渐崛起。根据野村东方国际证券统计,无糖饮料生产量占比从1985年的个位数,提升至2020年的50%以上。

软饮料细分类目众多,常见的便多达二十余种,碳酸饮料与茶饮料是主要大类。根据弗若斯特沙利文预测,2024年中国软饮料市场规模将达到1.3万亿,碳酸饮料与茶饮料分别占据8%、7%,体量平分秋色。

不过,不同于可口可乐与百事可乐长期在碳酸饮料市场的双寡头格局,中国茶饮料市场较为分散,既有统一企业、康师傅、今麦郎、娃哈哈、农夫山泉等一众本土品牌,也有三得利、伊藤园等日本茶饮料品牌。

据第三方平台马上赢数据显示,2023Q3即饮茶(即包装茶饮料)CR5为77.7%,而同一时期,“两乐”占据了碳酸饮料品类几乎相同的份额(78.3%)。

今年以来,即饮茶的增长更是一骑绝尘。

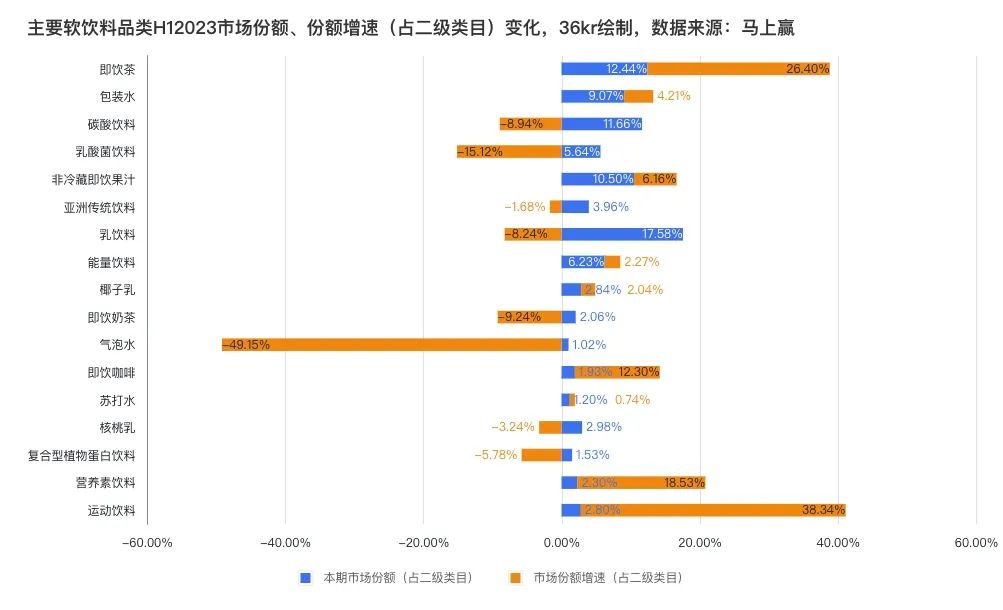

马上赢数据显示,2023上半年,即饮茶占饮料二级类目达到12.44%,相关市场份额增速达到26.40%,市场体量与增速呈现双增长,且这种情况在Q3季度进一步延续。

主要软饮料类目H12023市场份额、份额增速变化情况,36kr绘制

无糖茶是茶饮料增长的主要推动力,新品牌们已在今年陆续完成翻身,今年4月,立白集团投资孵化的有丛气完成天使轮融资,并实现盈亏平衡。2020年入局的让茶,也在同一时期实现盈亏平衡。

此外,据36氪了解,今年饮料的新势力,果子熟了已经在7月份完成全年销售额目标。包括无糖茶在内的即饮茶,是他们布局的主力品类之一。

但无糖茶的多数蛋糕,仍然被有限的头部品牌瓜分。不过并无明显先发优势,尽管三得利、统一企业的茶里王入局较早,但2011年诞生的东方树叶,近两年已经快速完成体量反超。

根据财报,农夫山泉茶饮料业务2019年-2021年两年复合增长率为9.04%,到2021年下半年,茶饮料业务开始呈现爆发增长,同比2020年下半年实现超6成增长。此后2022年这一趋势继续延续,实现约5成增长,整体达到近70亿元。

市场格局方面,根据马上赢,即饮茶市场头部品牌康师傅份额由去年Q3的34%,降至今年Q3的27%,与之相对,东方树叶则由去年Q3的10%,增至今年Q3的21%。此外,茶π同期的市占则呈现微降趋势。

值得一提的是,康师傅尽管仍占据即饮茶头部,但整体仍以含糖冰红茶为主,无糖茶方面,尚缺少东方树叶类似的大单品。换言之,东方树叶已经成为无糖茶市场的头部品牌。

东方树叶能破100亿吗?

关于破百亿可能性,此前业界已有不少声音,这是一道简单的算术题。

根据农夫山泉财报,2023上半年茶饮料业务继续高歌猛进,实现52.9亿元,同比实现6成的大幅增长。

一些饮料类目有明显淡旺季,诸如碳酸饮料、功能饮料,很容易“看天吃饭”。一位超市酒水饮料采购负责人告诉36氪,夏天是饮料的销售旺季,夏天销售占比可达全年7成以上,而冰柜在夏天的销售占比又占到7成以上。

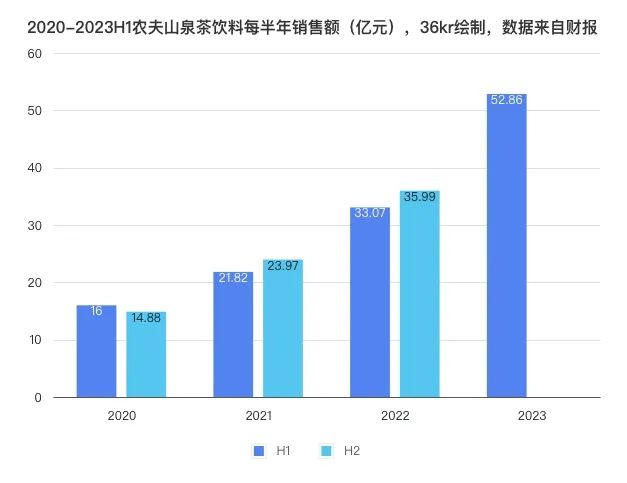

不过,茶饮料是个例外,并没有明显的淡旺季区别。农夫山泉的财报亦反映了这一情况,根据财报显示,过去的2021-2022年,农夫山泉茶饮料业务下半年销售额均超过了当年上半年水平。

农夫山泉茶饮料每半年销售表现

农夫山泉茶饮料每半年销售表现

而在今年上半年,农夫山泉茶饮料业务已经达到52.89亿元,如果继续保持过去两年的这一增长趋势的话,全年农夫山泉茶饮料业务将有望达到约110亿元甚至更高水平。

作为其中增长绝对驱动力,东方树叶冲击百亿元大单品,也并非没有可能。

近万亿的中国软饮料市场,百亿元大单品屈指可数,这不仅仅是简单的销售数据,背后反映的是品牌在全国饮料市场所确立的综合实力。

至于能否达成这一目标,主要决定因素并不在外部。尽管三得利在中国无糖茶市场深耕已久,品牌积淀身后,但他们主要是以一二线城市的便利店渠道为主,下沉覆盖有限,稳健增长是三得利中国团队的一贯作风。

三得利主攻一二线城市的打法,并非因为下沉市场的无糖茶环境不成熟。恰恰相反,康师傅、统一企业、维他等饮料头部品牌的冰红茶、绿茶等含糖茶饮料产品,下沉市场早已全面铺开。

而通过前期包装水,农夫山泉打开了覆盖全国的销售网点。这为东方树叶在传统渠道的全面铺开,奠定了基础。相比之下,东方树叶的外部阻力,更多是价格层面,与可乐向元气森林升级情况类似,即从3元主流价格带的含糖茶,向6元价格带的无糖茶升级。

这种情况当下确实很难忽视,今年以来,饮料市场一个被网民们广泛调侃的话题是,“冰红茶只喝1L装”,用一些网民的说法,“4块(1L装)是生活,3块(500ml)是面子。”

东方树叶能否迈过百亿元大关,更多的决定因素仍是农夫山泉内部。生产并非农夫山泉的难题,此前9月份,农夫山泉刚宣布黄山工厂开建,这已是他们的第13个水源地。

仅剩的核心问题在于,他们对于茶饮料的全年增长预期,究竟会上调到多大幅度,以及对应的销售政策,能在渠道端落地到何种程度。在四季度始,他们仍然有足够的时间调整和运作。

来源 | 36氪未来消费